Jak opłacać składki ZUS

Jeśli jesteś przedsiębiorcą, musisz opłacać składki do ZUS za siebie, członków swojej rodziny i zatrudnionych pracowników. Przeczytaj, kiedy i jak należy je płacić.

Gdzie wpłacać składki ZUS

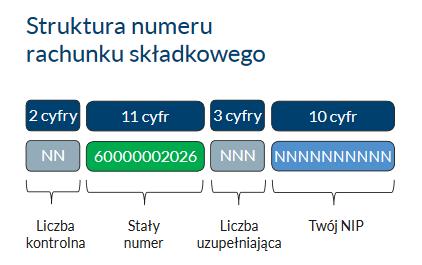

Składki za siebie i wszystkich ubezpieczonych płacisz jednym przelewem na swój indywidualny numer rachunku składkowego (NRS).

NRS zawiera numer ZUS – 60000002026 oraz twój identyfikator NIP. Jeśli konto zostało założone bez numeru NIP, to ostatnie 10 cyfr NRS będzie stanowić numer twojego konta w systemie ZUS.

Na podstawie NRS Zakład Ubezpieczeń Społecznych będzie zapisywać i rozliczać wpłaty na twoim koncie.

Twój numer NRS:

- otrzymujesz z ZUS pocztą po założeniu konta płatnika składek na adres siedziby firmy albo na adres do korespondencji - sprawdź, czy ZUS ma twoje aktualne dane adresowe

- możesz sprawdzić w dowolnym momencie w Wyszukiwarce numeru rachunku składkowego

- otrzymasz w każdej placówce ZUS lub w Centrum Obsługi Telefonicznej pod numerem 022 560 16 00.

W tytule przelewu nie podajesz dodatkowych informacji, takich jak NIP, REGON czy PESEL. Nie wskazujesz również okresu, którego dotyczy wpłata. Wpisujesz jedynie kwotę składek, nadawcę i odbiorcę płatności oraz numer rachunku składkowego.

Wysyłasz jeden łączny przelew na:

- ubezpieczenia społeczne

- ubezpieczenie zdrowotne

- Fundusz Pracy i Fundusz Solidarnościowy

- Fundusz Gwarantowanych Świadczeń Pracowniczych

- Fundusz Emerytur Pomostowych.

Wpłacając pieniądze na swój rachunek NRS, nie określasz, jaki rodzaj składki chcesz opłacić i w jakiej wysokości. To ZUS podzieli twoją wpłatę na poszczególne ubezpieczenia i fundusze. Zrobi to na podstawie składek za ostatni miesiąc, które wpisałeś do deklaracji rozliczeniowej, albo tych, które wpisał ZUS (jeśli jesteś zwolniony z przekazywania deklaracji).

W pierwszej kolejności będą pokryte zaległości, dopiero potem składki bieżące.

Uwaga! Składki opłacasz przelewem. Jeżeli jesteś mikroprzedsiębiorcą, czyli zatrudniasz mniej niż 10 pracowników, a twój obrót netto nie przekracza 2 mln euro, to możesz opłacać składki za pomocą przekazu pocztowego lub w formie przekazu pieniężnego.

Szczegółowych informacji na temat rachunku składkowego udzieli ci doradca płatnika składek. Znajdziesz je też w poradniku ZUS na temat prostych płatności.

Pamiętaj! Jeśli masz długi składkowe, możesz skorzystać z ulg lub umorzeń składek ZUS.

Przeczytaj:

Terminy płatności składek

Składki na ubezpieczenia społeczne do ZUS opłacasz w tych samych terminach, w których składasz deklaracje rozliczeniową oraz imienne raporty miesięczne, czyli:

- do 5. dnia następnego miesiąca – jeśli jesteś jednostką budżetową lub samorządowym zakładem budżetowym,

- do 15. dnia następnego miesiąca – jeśli jesteś płatnikiem składek posiadającym osobowość prawną,

- do 20. dnia następnego miesiąca – dla pozostałych płatników składek.

Jeżeli dzień, w którym musisz zapłacić składkę, wypada w niedzielę lub święto, to termin przesuwa się na pierwszy pracujący dzień.

Od każdej nieterminowej płatności musisz opłacić odsetki za zwłokę.

Zasadą jest opłacanie składek w formie bezgotówkowej. Składki gotówką, poza opisanymi wyżej zasadami dotyczącymi mikroprzedsiębiorców, mogą opłacać osoby fizyczne nieprowadzące pozarolniczej działalności gospodarczej.

Za termin zapłacenia składek przy obrocie bezgotówkowym uważa się dzień obciążenia:

- rachunku bankowego płatnika

- rachunku płatnika w spółdzielczej kasie oszczędnościowo-kredytowej

- rachunku płatniczego płatnika w instytucji płatniczej lub instytucji pieniądza elektronicznego na podstawie polecenia przelewu lub zapłaty za pomocą innego instrumentu płatniczego niż polecenie przelewu.

Sprawdź, jak uzyskać zaświadczenie o niezaleganiu ze składkami.

Każdy bank określa szczegółowe zasady i terminy przekazywania środków z rachunku posiadacza konta.

Pamiętaj! Dokumenty potwierdzające opłacanie składek poświadczają, że wypełniłeś obowiązki wobec ZUS. W twoim interesie leży, żeby te dokumenty mieć i móc okazać. Składki ZUS stanowią koszty uzyskania przychodu, dlatego przechowuj dokumentację płatniczą od czasu przedawnienia się zobowiązań, czyli 5 lat licząc od dnia, w którym stały się wymagalne.

Od początku 2022 roku ten termin może zostać zawieszony. Stanie się tak, jeśli ZUS przed jego upływem podejmie pierwszą czynność zmierzającą do wyegzekwowania należności z tytułu składek. By była skuteczna ZUS musi powiadomić o niej płatnika. Wtedy zawieszenie przedawnienia następuje od pierwszego dnia miesiąca, w którym doszło do podjęcia czynności do ostatniego dnia miesiąca, w którym postępowanie egzekucyjne zostało zakończone.

W praktyce oznacza to możliwość żądania składek sprzed wielu lat.

Co zrobić z nadpłatą składek na ubezpieczenie społeczne

Jeśli ZUS stwierdzi, że nadpłaciłeś składki w wysokości, która przekracza dziesięciokrotność kwoty kosztów upomnienia w postępowaniu egzekucyjnym, wyśle ci zawiadomienie. Jeśli nadpłata jest mniejsza – nie otrzymasz zawiadomienia.

Stan swoich rozliczeń z ZUS możesz sprawdzić w każdej chwili na portalu Platformy Usług Elektronicznych ZUS. Jeśli nie jesteś pewien, czy nie przekroczyłeś pułapu, po którym nie musisz opłacać składek (limit 30-krotności), lub czy masz nadpłatę, możesz złożyć do ZUS wniosek o ustalenie czy przekroczenie wystąpiło. Wniosek przekazujesz do ZUS elektronicznie, za pośrednictwem Platformy Usług Elektronicznych ZUS. Jeśli faktycznie masz nadpłatę, dostaniesz potwierdzenie z ZUS.

Jeśli zapłaciłeś wyższe składki, niż powinieneś, to:

- nadpłata pomniejszy zaległości, o ile je masz

- ZUS doliczy nadpłatę do bieżących lub na poczet przyszłych składek, o ile nie masz zaległości w ZUS.

Jeśli chcesz, żeby ZUS zwrócił nadpłatę – złóż wniosek o jej zwrot. Możesz to zrobić za pomocą Platformy Usług Elektronicznych ZUS, na poczcie lub w placówce ZUS. Zakład Ubezpieczeń Społecznych zwraca nadpłatę w ciągu 30 dni od dnia, w którym wpłynie twój wniosek.

Zwrot nastąpi bezgotówkowo na twój rachunek bankowy, który jest zaewidencjonowany na koncie ZUS. Jeżeli nie otrzymasz zwrotu nadpłaty w ciągu 30 dni, należą ci się odsetki.

Co zrobić z nadpłatą składek na ubezpieczenie zdrowotne

Nadpłata składki zdrowotnej ma miejsce, gdy kwota składki zdrowotnej obliczonej od podstawy miesięcznej, czyli suma składki z 12 miesięcy, jest wyższa, niż kwota składki zdrowotnej ustalonej od podstawy rocznej.

Jeżeli suma składek na ubezpieczenie zdrowotne wpłaconych za poszczególne miesiące roku kalendarzowego będzie wyższa od rocznej składki na ubezpieczenie zdrowotne ustalonej od rocznej podstawy, to będzie ci przysługiwał zwrot kwoty stanowiącej różnicę między tą sumą a roczną składką na ubezpieczenie zdrowotne ustaloną od podstawy rocznej.

Nadpłata składki zdrowotnej zostanie ci zwrócona wyłącznie:

- jeśli złożysz wniosek w tej sprawie przez PUE ZUS

- pod warunkiem, że nie masz zaległości w ZUS.

Na złożenie wniosku będziesz mieć miesiąc po zakończeniu roku kalendarzowego od upływu terminu do złożenia zeznania rocznego.

ZUS, nie później niż w terminie 3 miesięcy od upływu terminu do złożenia zeznania, dokonuje zwrotu nadpłaty składki zdrowotnej . Zwrot następuje w formie bezgotówkowej na wskazany przez ciebie rachunek płatniczy.

ZUS może również odmówić ci zwrotu. Decyzję w tej sprawie udostępni poprzez PUE ZUS. Od decyzji o odmowie zwrotu przysługuje ci odwołanie do sądu.

Przeczytaj więcej o zasadach ustalanie wysokości składki zdrowotnej obowiązujących od 2022 roku.

Co się stanie, jeśli nie zapłacisz składek w terminie

Pamiętaj o terminowym opłacaniu składek. Jeśli będziesz mieć zaległości:

- od nieopłaconych w terminie składek jako płatnik będziesz płacić odsetki za zwłokę

- ZUS może ci wymierzyć jako płatnikowi składek dodatkową opłatę – do wysokości 100% nieopłaconych składek

- ZUS może rozpocząć postępowanie egzekucyjne, co może dla ciebie oznaczać dodatkowe koszty, które będą wynikały z tego postępowania.

Kwotę odsetek za zwłokę na określony dzień naliczysz przez:

- przemnożenie kwoty zaległej składki za dany miesiąc przez liczbę dni zwłoki w jej opłaceniu i przez obowiązującą roczną stawkę procentową odsetek za zwłokę oraz

- podzielenie otrzymanego iloczynu przez 365 x 100.

Wyliczona kwota odsetek podlega zaokrągleniu do pełnych złotych. Odsetek za zwłokę nie nalicza się, jeśli ich wysokość nie przekracza 2 zł.

Przeczytaj, jak wyliczyć odsetki ZUS.

Ulgi w opłacaniu składek: odroczenie, rozłożenie na raty, umorzenie

Jeśli z uzasadnionych powodów masz problemy z regulowaniem należności z tytułu składek, możesz złożyć w ZUS wniosek o:

- odroczenie terminu płatności składek

- układ ratalny lub

- umorzenie należności.

Zrób to, jeżeli te problemy wynikają z opóźnienia lub braku realizacji dostaw, zatorów płatniczych, nieobecności pracowników związanej ze wzrostem zachorowalności lub działań, które mają na celu zagwarantowanie bezpieczeństwa obywateli.

Wniosek możesz:

- przesłać elektronicznie, na Platformie Usług Elektronicznych PUE – jeżeli masz zarejestrowany profil PUE; profil możesz założyć w placówce ZUS lub w dowolnej chwili, przez Internet, jeśli masz podpis kwalifikowany lub Profil Zaufany

- złożyć osobiście, w placówce ZUS

- przesłać pocztą.

Odroczenie terminu płatności składek – złóż ten wniosek, jeśli masz problem z opłaceniem w ustawowym terminie składek bieżących lub przyszłych, których termin płatności jeszcze nie upłynął. Nie zapłacisz wtedy odsetek za zwłokę, a jedynie opłatę prolongacyjną.

Przeczytaj informację ZUS o odroczeniu terminu płatności.

Układ ratalny – złóż wniosek o rozłożenie spłaty zadłużenia na raty, jeśli masz zadłużenie z tytułu składek i nie może go spłacić jednorazowo. Nie zapłacisz wtedy odsetek za zwłokę, a jedynie opłatę prolongacyjną. Po podpisaniu układu ewentualne postępowanie egzekucyjne zostaje zawieszone. Zakres dokumentów, które musisz dołączyć do wniosku, jest ustalany indywidualnie: zależy od rodzaju prowadzonej działalności i formy opodatkowania.

Przeczytaj informację ZUS o rozłożeniu spłaty na raty.

Umorzenie należności – złóż ten wniosek, na przykład jeśli poniosłeś straty materialne w wyniku nadzwyczajnego zdarzenia, które powoduje, że opłacenie składek mogłoby cię pozbawić możliwości dalszego prowadzenia działalności. Umorzeniu w przypadku trudnej sytuacji finansowej podlegają składki, które opłacasz jako płatnik za siebie. Nie można umarzać części składek finansowanych przez ubezpieczonych, którzy nie są płatnikami składek (np. twoich pracowników). Umorzone składki i okres nie będą się liczyć przy ustalaniu prawa do świadczeń.

Osoby fizyczne, które ubiegają się o umorzenie należności, dołączają do wniosku dokumenty, które:

- potwierdzają brak możliwości nawet częściowego uregulowania zadłużenia

- pokazują kondycję finansową i możliwości płatnicze wnioskodawcy

- potwierdzają stan zdrowia dłużnika lub konieczność sprawowania opieki nad chorym członkiem rodziny – w przypadku ubiegania się o umorzenie z tych względów, na przykład zaświadczenie o korzystaniu z różnych form pomocy społecznej, zaświadczenie o pozostawaniu osobą bezrobotną, dokumenty świadczące o złym stanie zdrowia itp.

Przeczytaj informację ZUS o umorzeniu składek.

Samo złożenie wniosku o odroczenie, rozłożenie na raty lub umorzenie należności

z tytułu składek nie gwarantuje udzielenia tych ulg ani umorzenia. Nie jest przesłanką do zawieszenia postępowania egzekucyjnego.

Ważne! Jeżeli składasz wniosek elektronicznie, dostarcz wymagane dokumenty do dowolnej placówki ZUS osobiście lub pocztą.

Zanim złożysz wniosek o udzielenie ulgi (odroczenie terminu płatności składek, rozłożenia spłaty zadłużenia na raty albo o umorzenie zadłużenia), możesz skontaktować się z doradcą do spraw ulg i umorzeń. Doradca:

- wyjaśni ci, o którą ulgę możesz się ubiegać

- wskaże i objaśni aktualne druki i formularze

- pomoże ci skompletować i wypełnić dokumenty niezbędne do rozpatrzenia wniosku o ulgę.

Z doradcą możesz porozmawiać telefonicznie lub umówić się na spotkanie. Wykaz numerów telefonów znajdziesz na www.zus.pl

Przeczytaj, jak uzyskać ulgi w ramach postępowania egzekucyjnego.

Kontakt z ZUS

Jeśli potrzebujesz dodatkowych informacji o zasadach opłacania składek, skontaktuj się z ZUS:

- Centrum Obsługi Telefonicznej ZUS (tel.: 22 560 16 00)

- za pośrednictwem formularza

- Skype: zus_centrum_obslugi_tel

- e-mail: cot@zus.pl

- w każdej placówce ZUS (wykaz placówek).